(2021年11月17日,新加坡)只要提到火锅,大家脑海里一定会闪过三个字,那就是海底捞。然而前不久,海底捞刚刚宣布已经关闭中国的300家店面。作为一家国际知名餐饮企业, 海底捞现如今还能否“捞”得动?

这家火锅店一开始只是一家开在一条名叫四知街的破旧铺面。海底捞品牌创建于1994年,出生在四川简阳当地的张勇(海底捞创始人),在川渝一片红海的传统麻辣火锅中开始了他的事业。历经二十多年的发展,海底捞国际控股有限公司已经成长为国际知名的餐饮企业。

海底捞的制胜法宝

在餐饮业中普遍认同的观点是,火锅是该行业里最没有技术含量的,因为一不依赖大厨,二不需要什么名贵材料。但张勇却凭借对市场敏锐的洞察力发现了一种当年价值被严重低估的资源,那就是服务。

在当年的中国,服务价值是被严重低估的,因为当时的中国缺少一个常规的给服务估值与变现的渠道,所以即便有服务也买不上价。张勇当初选择为员工的收入中添加一笔服务费,从而为消费者提供更加优质的服务。也正是因为这样,海底捞传奇也正式掀开了序幕。

总结下来,海底捞的成功法诀就是:

- 发现服务的价值被低估,并利用服务来提高自己的品牌优势。

- 大量开分店,会多出很多高级岗位,使员工拥有上升通道,让普通员工更愿意留在海底捞从而形成凝聚力。

- 火锅行业模式对后厨尤其厨师的水平要不高,菜品大量中央配送,解放后厨,提升上菜速度,进而提高翻台率。

- 在海底捞品牌具有规模性之后,很多商场愿意以极低的价格或者优惠条件拉拢海底捞在本商场开店从而吸引顾客,而海底捞在店面租金方面有很强的话语权和优势。

海底捞传奇之路

- 1994年-2004年,海底捞只开设了8家门店;

- 2004年-2017年,海底捞共计开设了273家门店;

- 2018年,海底捞开设的门店共计已达320家,大部分在中国大陆,几十家门店走出海外,2018年单年计划新开设约200家门店;

- 截至2020年6月30日,海底捞在全球开设935家直营餐厅,其中868家位于中国大陆的164个城市,67家位于中国香港、中国澳门、中国台湾及海外,包括新加坡、韩国、日本、美国、加拿大、英国、越南、马来西亚、印度尼西亚及澳大利亚等地。

受新冠疫情影响,各行各业叫苦不迭,但海底捞扩张速度不减反增,2020年上半年新开门店共计173家,店面总数升至935家,距“千店”仅仅只有一步之遥。

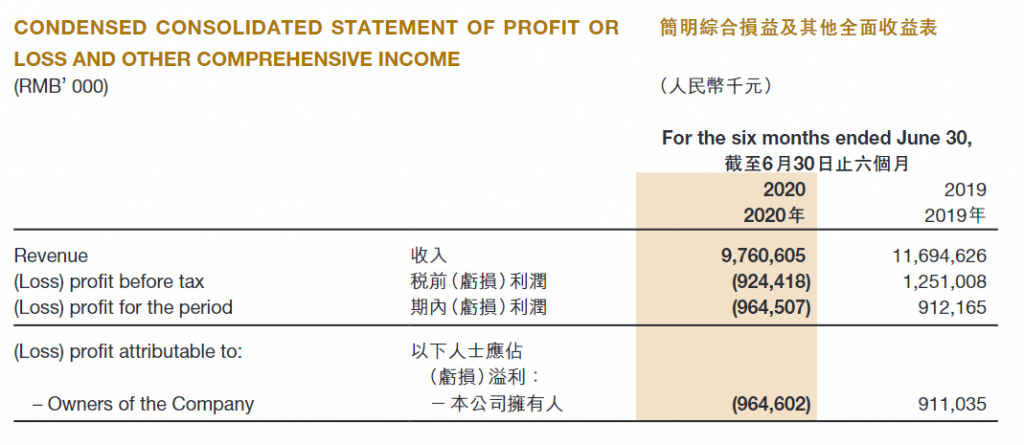

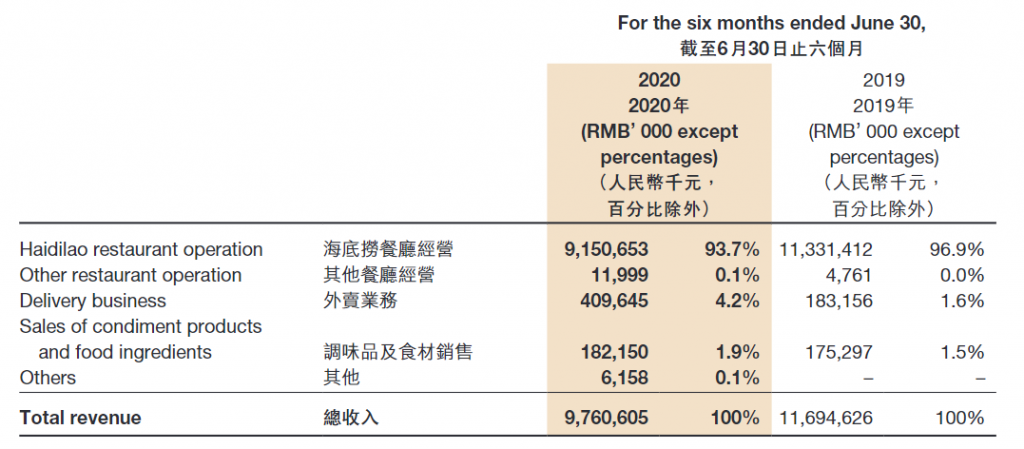

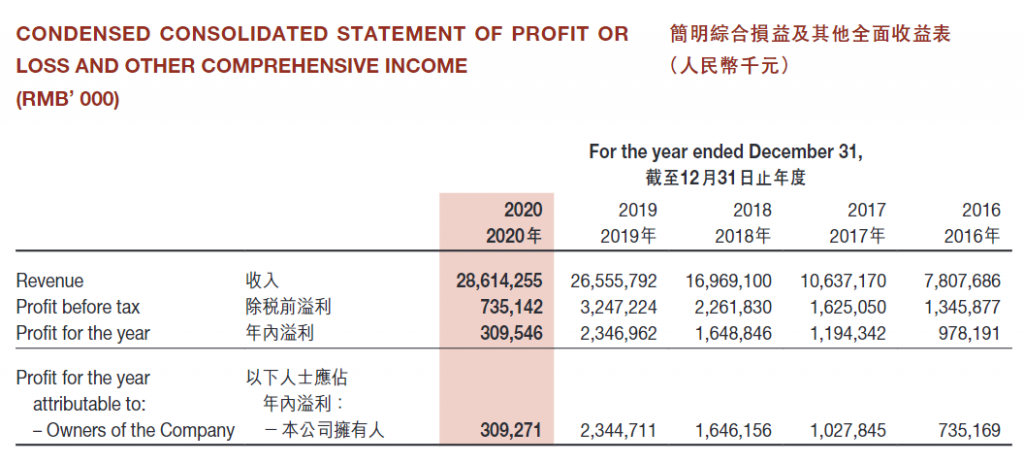

官方数据显示,海底捞2020年上半年收入约97.6亿(RMB),比去年同期的116.9亿(RMB),下降了16.5%,减少约19.3亿(RMB)。

其中主要收入来源仍旧是海底捞餐厅,占比为93.7%,从去年同期的113亿元(RMB),降至2020年的91.5亿元(RMB)。海底捞餐厅六个月时段间的平均翻台率从2019年同期的4.8次/天减少到3.3次/天,这主要是由于疫情影响,门店客流量减少。但海底捞顾客人均消费截至2019年6 月30日止六个月的人民币104.4元上升到2020年同期的人民币112.8元。

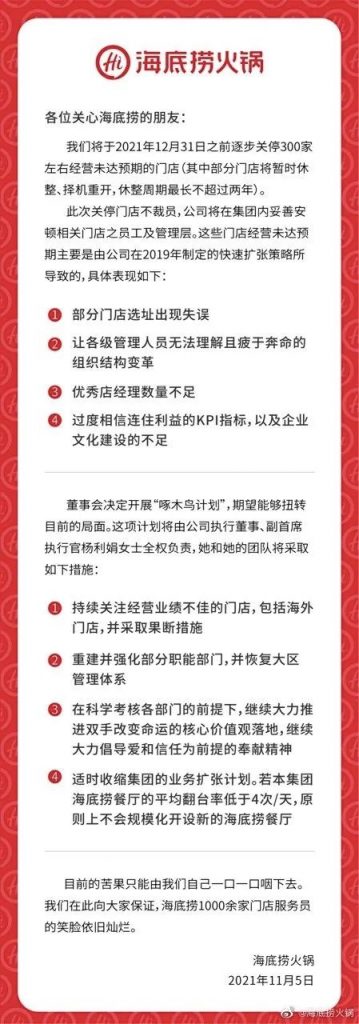

海底捞宣布逐步关停300家门店

然而,就在所有人都觉得海底捞这个火锅业界的巨头会成为顺利度过这个“寒冬”的幸运儿时,来自海底捞官方的一只通告却在一夜之间登上了各大互联网平台的热搜。此通告宣布海底捞将于2021年12月31日前逐步关停300家左右客流量相对较低且经营业绩不如预期的海底捞门店。

通告发布时海底捞的门店数量是1597家,关闭300家大致是停掉20%左右的门店。除了关店之外,由于疫情以及市场内卷的双重因素,市场上最受认可的说法是目前整个火锅市场红利消失,再加上海底捞的扩张过于激进,最终导致的其自食其果,现在只能断臂求生。

海底捞真的“捞”不动了吗?

现阶段海底捞关停门店的举动真的是艰难求生的表现吗?有评论认为,这也许是十分高明的以退为进。

表面上看,海底捞是受疫情影响被迫关店,实则是海底捞打着疫情和“寒冬”的旗号率先从容“优化”掉部分业绩不佳的门店,来削减疫情带来的成本损失。与此同时,同样是火锅业巨头的呷浦呷浦也作出了同样的举动,并且关店规模同样是20%。在行业危机来临之时,两个火锅业巨头同样的操作绝非偶然,而是策略性选择关停门店来及时止损,降低成本准备过冬。

从海底捞发布的通告中的两个异常点也可窥见不同之处。第一,通告中只说关店,但并没有具体指出关闭那些门店,最多只是解释为选址失误。第二,通告中明确声明此次只是关闭部分门店,但并不裁员,只是将员工调到别的门店。

众所周知,开店最大的成本是租金和装修。但是像海底捞这个等级的品牌在入住一些不够强势的综合体或者是新营业的综合体时,开店的成本可以被极大的压缩。举例而言,很多综合体都希望吸引海底捞、麦当劳、肯德基、星巴克这样的巨头品牌入驻,因为这些行业顶流可以带来综合体所需要的人流量。

诸如海底捞这样的大品牌入驻,能拿到的租金以及装修补贴可以到数十万乃至百万人民币的级别。那么,海底捞是真的是到了企业生死存亡之际吗?还是在这时候打着寒冬的旗号趁机退出更多的店,“白拿”优惠呢?

第二个异常点:关店不裁员。这说明海底捞在未来还有更进一步的市场计划,否则在此时选择投入成本来保留员工,是否与先前海底捞叫惨的行为自相矛盾?在人流量明显减少的市场背景下,保留这样一批对公司有归属感并且熟悉业务流程的员工反倒是最宝贵的资产。这一行为,不仅保证了员工的温饱问题,同时也会极大地提升员工对企业的忠诚度,保留下来的这一批人或许就是寒冬之后拓店的先锋。

餐饮行业里最大的挑战之一便是人力问题,尤其是餐饮连锁店行业里流传着这么一句话:“最大的困难永远不是资金和场地,而是熟练的优秀员工。”正如前文所言,海底捞由于品牌优势获得的低成本入驻,使其完全有能力调配旗下300家店的员工,将他们分配到其他翻台率更高并且更缺少人手的门店。养兵千日,日后开疆拓土之时,必有大用。

以上的分析如果没有财报和数据的支撑也站不住脚。

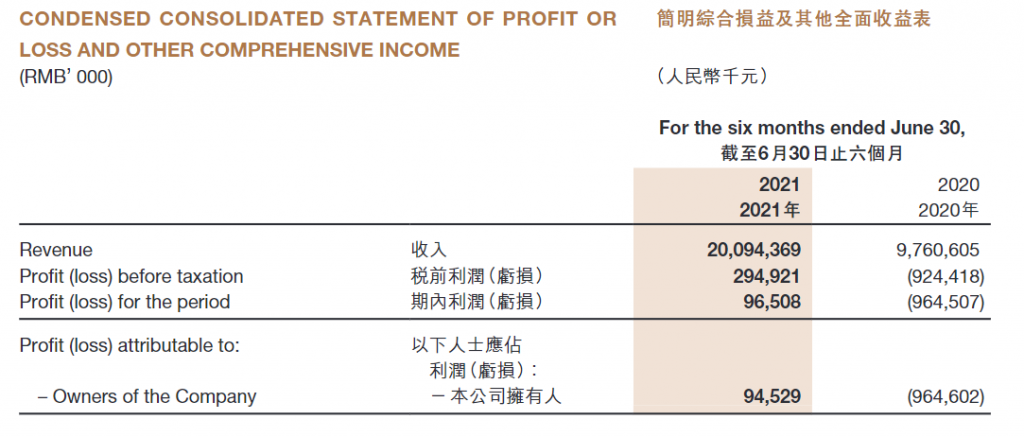

今年8月份公布的海底捞2021年上半年财报里可以看到,海底捞的营业收入为200.94亿元(RMB),相比去年同一时期上涨了105.9%,仅用半年时间已经要赶超去年全年286.1亿元(RMB)的营收了。

从盈利的角度来看,海底捞上半年净利润为9650万元(RMB),与去年上半年亏损9.65亿元相比,肯定是扭亏为盈。但是与去年全年净利润的3.09亿元比起来又相差太远。净利润下降的最大影响因素是翻台率,2018年海底捞的翻台率大概是5次/天,2020年降到3.5次/天,而2021年上半年只有3次/天。总体收入提高,但盈利能力下降,虽说仍高于火锅行业平均翻台率2.25次/天,但海底捞成功摸清自己规模以及收益的天花板。从本次公告中给优秀门店的标注为翻台率4也可见一斑。

看一家企业健不健康,不是看股价,也不是看其盈利或是亏损,关键要看的是企业的现金流呈现增长态势或者呈现减少态势。

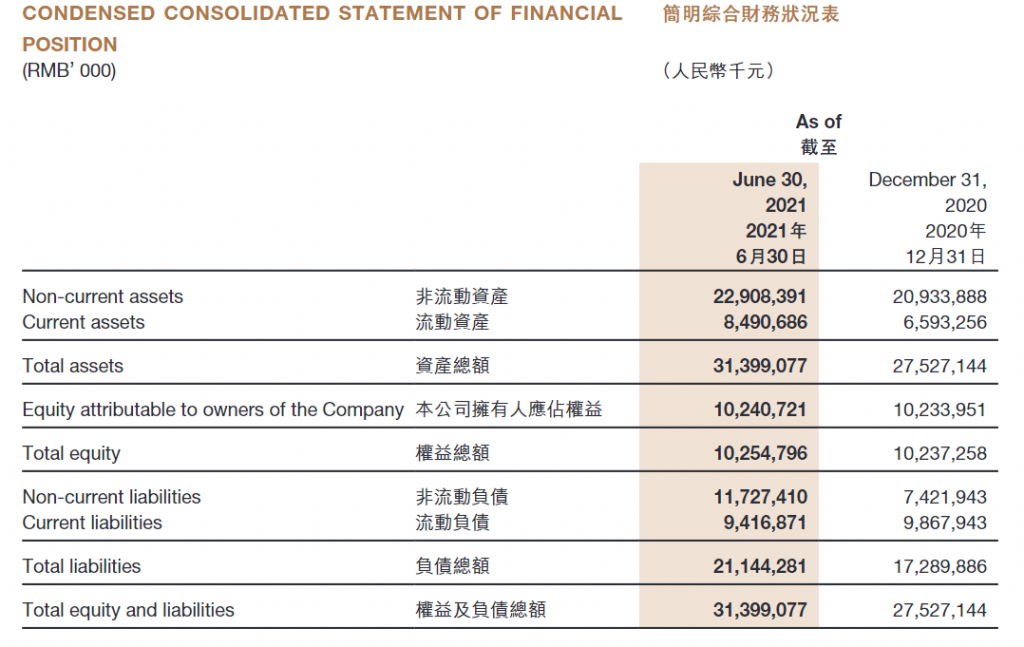

在新加坡“疯狂”扩张店面之后,截至2021年6月30日,海底捞账上依然有31.39亿元(RMB)的现金及现金等价物。海底捞的模式更是罕见的实体+餐饮+供应链模式,再加上海底捞自身的品牌效应导致其实际开店成本大幅降低,并且餐饮业作为高现金流的行业之一,两者叠加的结果就是只要海底捞停止扩张或者降低扩张速度,成本立马就会稳中有降。

直接关停翻台率不高的店,成本下降的速度会更快。并且只要留下翻台率高的店,在餐饮这种高现金流的行业,现金会源源不断且不断增长。与此同时,海底捞看起来有些激进地扩张,在消耗现金的同时,也提升了餐饮的规模效应。门店数量及规模的不同会形成个体销售与批量采购的区别。海底捞原材料和易耗品的成本从去年的44.5%下降到42.3%,员工成本从去年的41.7%下降到35.6%。

并且,海底捞还有单独成立的公司来负责供应链业务,并且规模一点都不小,相关公司叫蜀海,专门做同行以及连锁店的生意,做餐饮供应链,大量同行在使用。

综上所述,海底捞现阶段有如下优势:

- 入驻综合体有房租补贴

- 餐饮行业现金流好

- 确定性的翻台率金线

- 出现威力的规模效应

- 另一条线的供应链业务

有了这五种因素的加持,再结合关店不裁员的决策,可以看出,这次关店的举动并不是由于现金流吃紧,一刀切地压低成本,而是有预谋地主动性选择。

海底捞为何突然选择主动关店?

火锅行业能够撑起餐饮业半片天,并不是毫无缘由的。对消费者而言,吃火锅简单方便,适合社交,可以边吃边聊。但根本上,对开店的商家而言,开一家火锅店的门槛实在太低。从手艺上,火锅吃的是底料,不会每一道菜的最终品质都取决于老师傅的小脾气;从客流上,覆盖面广,老少皆宜;从备货上,供应链成熟;从运营模式上,厨房占用面积小,消费者甚至就可以自己操作。菜品标准,工艺简单,复制性强带来的就是火锅开店热潮地袭来。

在火锅行业“内卷卷飞”的同时,消费者也被搞得麻木了。消费者的疲软状态在市场规模上有非常直观地体现。2019年,中国火锅行业的规模是5295亿元(RMB);2020年因为受疫情影响,下跌了20%,只有4046亿元(RMB);到2021年,各大券商和咨询公司的预测口径略有不同,不过基本上回归到5000亿元(RMB)。

火锅作为餐饮行业交易金额最大的品类,已经到了增量触顶,比拼存量的时候。存量市场正是行业洗牌的时刻,也就是大鱼吃小鱼的时候。这时再回过头来看海底捞之前的疯狂开店,就会有不一样的体会。

2019年底,海底捞新开分店308家;2020年在疫情冲击下,新开544家;2021年上半年又新开299家。连锁化进程在火锅行业十分快速,2020年末已经达到了18.3%,相当于每五家火锅店就有一家是连锁品牌。换句话说,这个行业里小玩家逐渐退群,剩下的都是集团军。

火锅行业虽然新加入的玩家多,但是超过半数的店面撑不过五年,还有30%在两年内倒闭。这时再来看海底捞的公告,可以很明显地发现,当海底捞在触及到自身扩张所带来的边际效用顶点时,选择将拖后腿的产能“优化”掉,以便可以做好继续作战的准备。

火锅行业的确内卷,而且寡头很难吞掉整个市场,但是供应链层面却不一样。张勇夫妇除了海底捞之外,还实际控制了另外一家供应火锅调料及配料的上市公司,叫颐海国际。

在2019年,火锅底料行业的行业集中指数(CR5)是41.6%,这意味着前五大企业一共占了接近四成的市场。与此同时,市场份额前三的公司吃掉了34.8%的市场份额,颐海国际一家就占了20.8%。而在附加值更高的中高端火锅底料市场中,颐海国际在2018年时就占了34.7%。颐海国际依靠海底捞的名气起家,并在火锅底料这个上游领域独占鳌头。

海底捞在行业风口收紧的情况下大规模扩张店面,名挂海底捞品牌,实际上是为颐海国际的火锅底料打出名头。因为,随着实体餐饮业受疫情限制越来越明显,更多的人会选择在家中吃火锅。超市里卖的火锅底料和蘸料,很多是颐海国际生产的。

除了火锅店,海底捞还掌握了供应链市场和家庭市场。当其他火锅店还在红海绞杀之际,海底捞已经联手蜀海和颐海国际将火锅行业的上下游打通。行业景气时,靠门店和供应链赚钱。行业不景气时,在家吃火锅的人多,则高利润率的零售生意就会好。

综上所述,结合各种现实数据与行业现状再来看海底捞,可以发现这次关店并不是断腕,而是有预谋的瘦身,以退为进。海底捞与蜀海和颐海国际的联手,更是运用一套组合拳将火锅行业的横向和纵向牢牢掌握。未来两年,火锅行业真正的大逃杀才真正开始,相信此时的海底捞已经做好了充足准备来迎接未来的挑战。